全额退税行业范围缩减,超1亿元退税比例减半。

中国在十多年探索增值税留抵退税的道路上,作出了一次重大政策调整,整体上对退税更加谨慎。

8月22日,财政部、税务总局发布《关于完善增值税期末留抵退税政策的公告》(下称《公告》),决定自今年9月增值税纳税申报期起,对相关行业采取新的增值税留抵退税政策。税务总局同日出台《公告》配套文件明确具体征管事项。

上海财经大学公共政策与治理研究院副院长田志伟告诉之一财经,此次《公告》对现行增值税留抵退税制度调整力度大,目的是提高政策导向性与精准性,降低征纳成本,提高征管效率。

增值税是中国之一大税种,收入规模一年超6万亿元。目前增值税实行链条抵扣机制,以纳税人当期销项税额抵扣进项税额后的余额为应纳税额。其中当进项税额大于销项税额时,未抵扣完的进项税额会形成留抵税额。而留抵退税就是把增值税期末未抵扣完的税额退还给纳税人。

此前中国对于留抵税额并没有采取退还处理方式,而是让企业将这一留抵税额结转下期继续抵扣,此举增加了企业资金压力。为了缓解企业资金压力,支持企业研发创新,中国自2011年开始对集成电路等特定行业试点留抵退税,2019年迈出一大步,即开始试行增值税增量期末留抵税额退税制度,退还比例为60%。新冠疫情冲击之下,为了进一步缓解企业资金压力,在此前政策基础上,2022年扩大了按月全额退还增值税留抵税额的行业范围,更关键的是允许一次性退还企业的存量留抵税额,此举使得2022年留抵退税金额飙升至2.46万亿元,超过2021年办理留抵退税规模的3.8倍,是疫情期间国家给企业纾困的重要一招。

近些年来受经济下行等影响,财政收入增长承压,而刚性支出压力不减,财政收支矛盾不断加大。而实践中,一些企业借留抵退税骗税案例相继曝光,为防范风险,留抵退税制度需要进一步完善。

在这一背景下,此次《公告》对现行留抵退税制度作出重大政策调整。首先是享受按月全额退税比例的行业发生变化。

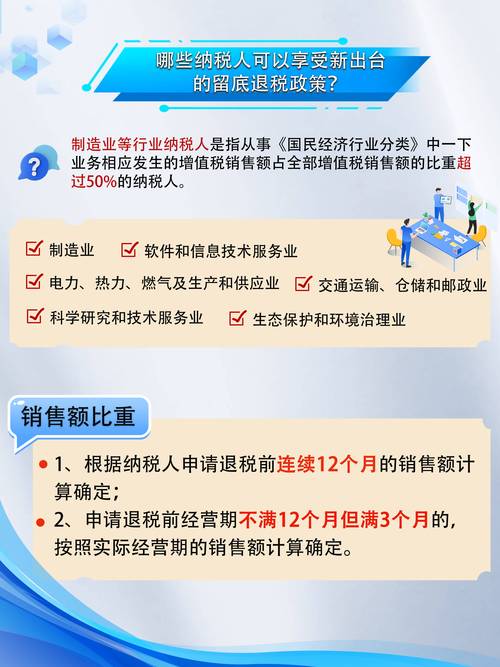

《公告》称,“制造业”“科学研究和技术服务业”“软件和信息技术服务业”“生态保护和环境治理业”(下称制造业等4个行业)纳税人,可以按月向主管税务机关申请退还期末留抵税额。

田志伟表示,制造业等4个行业延续以往政策,实施按月退还留抵税额。而对原适用全额退还政策的批发零售业等行业,重新增加退还限制条件以及调整退还比例。政策的调整有利于提高政策导向性与精准性,表明国家大力支持制造、科技、绿色等相关领域发展。

这意味着,此前被纳入全额退还增值税政策范围内的“批发和零售业”“农、林、牧、渔业”“住宿和餐饮业”“居民服务、修理和其他服务业”“教育”“卫生和社会工作”和“文化、体育和娱乐业”企业,不再享受全额退税,而是按一定比例(60%或30%)享受部分退税。

中南财经政法大学财政税务学院副教授张子尧告诉之一财经,此举可以一定程度上减轻财政负担,但同时保留制造业等4个行业全额退税政策,反映国家优先支持上述符合国家产业政策导向的行业,推动经济高质量发展。

在近年房地产市场低迷之下,为支持房地产市场稳定,房地产开发行业也享受单独留抵退税政策。

此次《公告》称,房地产开发经营业纳税人,与2019年3月31日期末留抵税额相比,申请退税前连续六个月(按季纳税的,连续两个季度,下同)期末新增加留抵税额均大于零,且第六个月(按季纳税的,第二季度,下同)期末新增加留抵税额不低于50万元的,可以向主管税务机关申请退还第六个月期末新增加留抵税额的60%。

田志伟表示,房地产开发经营纳税人继续实行以往适用政策,将符合条件的房地产开发经营纳税人限制比例定为新增留抵税额的60%,此举保持房地产开发企业的留抵退税政策的稳定,在一定程度上能够缓解房地产开发企业资金压力,是保障房开企业稳定发展的重要举措。

在众多增值税留抵退税行业中,房地产开发行业退税金额大。

“实践中房地产业是否享受、如何享受留抵退税优惠政策存在争论。而此次《公告》单独明确房地产开发企业适用留抵退税政策具体情形,且体现政策连续性和一致性,给予该行业退税支持。房地产业的行业特殊性决定了其留抵税额总体规模相当可观,此次留抵退税政策的实施有望对房地产业的经营稳定和高质量发展起到有力支撑。”张子尧说。

除了制造业等4个行业和房地产开发行业外,其他所有行业适用的留抵退税政策也迎来调整。

《公告》称,除制造业等4个行业和房地产开发经营业纳税人以外的其他纳税人,申请退税前连续六个月期末留抵税额均大于零,且第六个月期末留抵税额与申请退税前一税款所属期上一年度12月31日期末留抵税额相比新增加留抵税额不低于50万元的,可以向主管税务机关申请按比例退还新增加留抵税额。新增加留抵税额不超过1亿元的部分(含1亿元),退税比例为60%;超过1亿元的部分,退税比例为30%。

而此前政策中,对这些行业新增加留抵税额统一给予60%退税比例,但新政策则对超1亿元部分降低了退税比例。

张子尧认为,总体上看,此次《公告》对留抵退税政策适用行业范围有一定调整,退税要求相较过往更加严格。这是从过往大规模减税降费的普惠式减税政策,向结构式减税政策过渡转变的重要标志。

“这也反映随着疫情退出,经济逐步企稳,此前大规模减税降费政策适时退出。近些年地方财力紧张,大规模、高强度地留抵退税已不适合当前的实际情况,需要予以调整。而出于风险防控需求,《公告》引入门槛和比例分级,旨在防止骗税、滥用资金,并控制财政支出规模。”张子尧说。

此次增值税留抵退税政策对除了制造业等四大行业之外的行业,均设置了新增留抵税额不低于50万元的政策门槛。田志伟表示,这有利于减少偶发性以及较低金额的留抵退税申请频率,从而能够降低征纳成本,提高征管效率。

为了确保《公告》落地,税务总局发布《关于办理增值税期末留抵退税有关征管事项的公告》,明确退税相关征管细节。税务总局有关负责人以具体案例的形式详细介绍了企业如何享受留抵退税新政(详见https://fgk.chinatax.gov.cn/zcfgk/c100015/c5242458/content.html)。

财政部数据显示,今年前7个月全国税收收入110933亿元,同比下降0.3%。其中国内增值税42551亿元,同比增长3%。