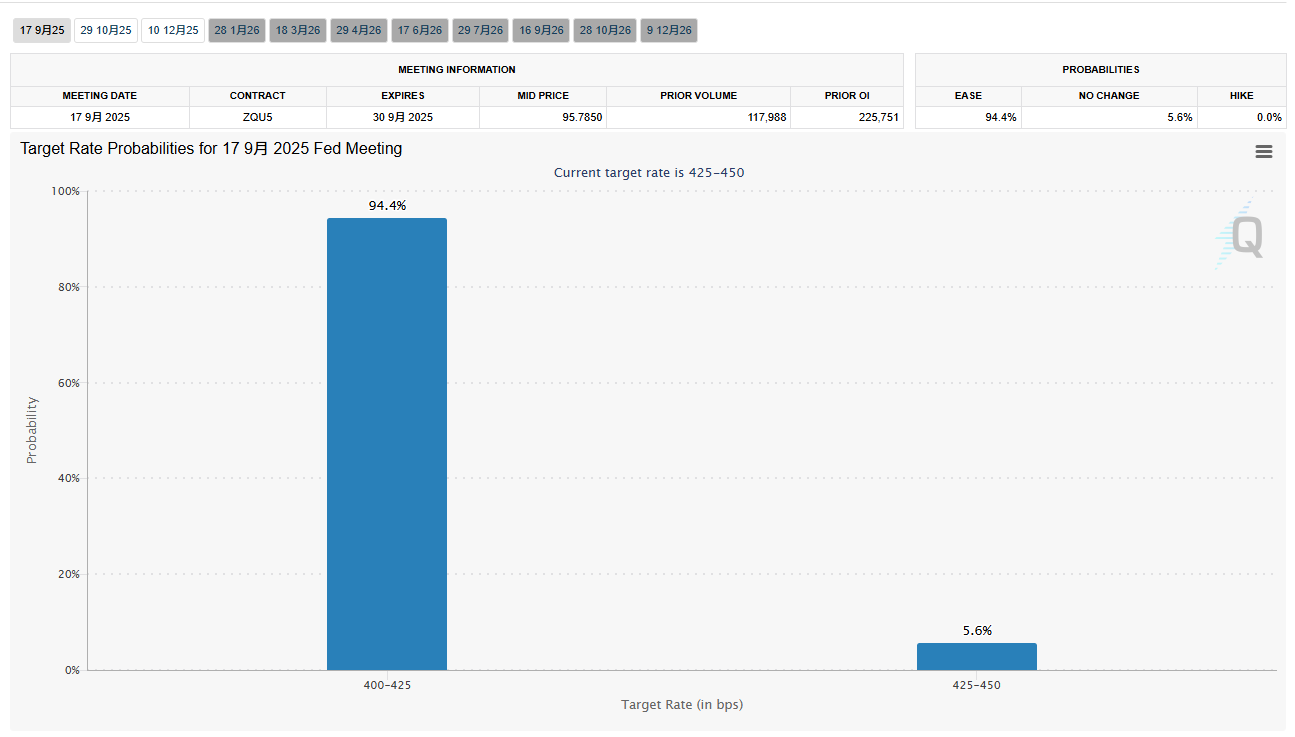

财联社8月5日讯(编辑 黄君芝)根据CME美联储观察工具,市场目前预计美联储在9月议息会议后降息的概率已高达94.4%,似已板上钉钉。然而,根据法国(Société Générale SA)策略师的说法,降息可能会使美国股市在未来几个月进入泡沫区域。

策略师们认为,标普500指数有可能在明年某个时候过热。他们提醒投资者,在标普500指数涨至7500点左右时要尤其注意,因为这可能表面投机狂热已达到泡沫的程度。按照美股周一收盘价计算,这意味着该基准指数还要上涨约18%。

目前,投资者普遍预期美联储离降息不远了,在上周五公布的7月就业报告出人意料地疲软后,9月降息的可能性上升。

旧金山联储主席玛丽·戴利(Mary Daly)最新表示,鉴于越来越多的证据显示美国就业市场正在走软,而且没有迹象表明关税引发了持续性的通胀,降息的时机已经临近。

“逐步降息可能会增加周期性数据的积极影响,而美联储对终端利率的大幅降息可能会引发市场估值泡沫,”法兴银行策略师团队写道。

他们还指出,美联储降息也会令本已乐观的股市环境进一步升温。该行指出了经济增长加快、民间部门举债状况良好,以及企业活动从商业周期早期低点反弹等因素。

“过去3个月标准普尔500指数的强劲回报证实了我们对美国的展望,信心危机是短期的。”策略师们写道。

而根据法国兴业银行的分析,如果标准普尔500指数明年涨至7,500点,其估值水平将与互联网泡沫高峰时期相似。不过值得注意的是,该行的基本预期仍是,到明年年底,标准普尔500指数将达到6,900点左右。

对美国股市发出泡沫警告的远非法兴银行一家。国际资管巨头瑞士百达(Pictet Asset Management)分析师日前也曾指出,当前美国股市存在泡沫,不过这一次与“科技七巨头”关系不大。

百达资管指出,标普500指数中排在“七巨头”之后的20只成份股的预期市盈率继续飙升,超过了今年早些时候的水平。它们的估值也高于过去10年的任何时候。

但这并非股市健康的证明,相反,该公司指出,如果股市上涨的原因是市盈率扩张,而不是盈利增长,这可能是投资者情绪过热的一个迹象。百达资管还将当前的环境与上世纪60年代所谓的“漂亮50”泡沫相提并论。