来源:新经济观察团

政策开闸、资金需求高涨之下,发行金融债愈加成为持牌消金公司的重要募资方式,头部机构重庆蚂蚁消费金融有限公司(以下简称“蚂蚁消金”)也加入了发债之列。

8月4日,蚂蚁消金首期20亿元金融债启动申购。具体来看,其申购时间为2025年8月4日9:00-18:00,票面利率申购区间为1.70%-2.40%。计息期限自2025年8月6日至2028年8月5日(即三年)。

在此前的金融债发行说明书中,蚂蚁消金表示,“本期债券募集资金将依据适用法律和主管机关的批准,用于补充发行人流动性及监管机构允许的其他用途”。

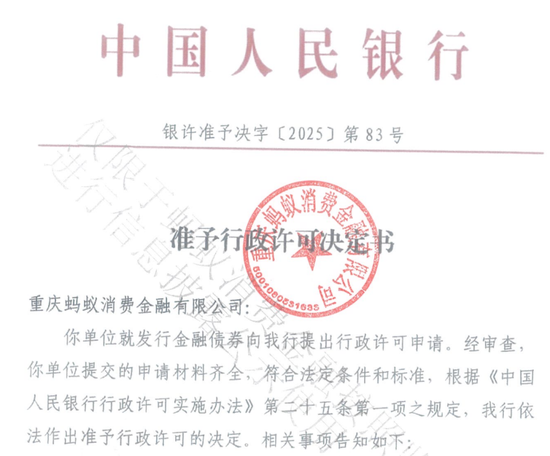

据了解,这是蚂蚁消金自获批金融债发行资格之后成功发行的之一期金融债券。而据7月30日央行发布的一则《准予行政许可决定书》,央行同意蚂蚁消金在全国银行间债券市场发行不超过150亿元人民币金融债券,行政许可有效期为2025年7月4日至2027年7月3日。也就是说,未来两年内,蚂蚁消金可以发行150亿元的金融债。

公开资料显示,蚂蚁消金成立于2021年6月在重庆市注册成立,由蚂蚁科技集团股份有限公司、南洋商业银行有限公司等七家公司共同组建,初始注册资本80.00 亿元。2022 年,公司获批增资至 185.00 亿元,新增股东杭州市数据集团有限公司(原杭州金投数字科技集团有限公司)等股东,2023 年,公司获批增资至 230.00 亿元,新增股东重庆渝富华贸国有资产经营有限公司。截至 2024 年末,公司注册资本 230.00 亿元,股东13名,其中直接持有公司 50.00%股权,第二大股东为杭州市数据集团有限公司,持股比例为10.00%,其余股东持股比例均不超过 10%,无实际控制人。

联合资信发布的评级报告显示,自成立以来,蚂蚁消金主要通过联合贷款或自营投放的模式承接原蚂蚁集团内小贷公司符合条件的“花呗”及“借呗”业务及客户。截至2024 年末,公司信贷业务余额 3108.48 亿元,较上年末增长 36.92%,业务规模在 31 家消费金融公司中排名首位。

业绩方面,2022-2024年末,蚂蚁消金资产总额分别为1062.33亿元、2396.69亿元和 3137.51亿元,贷款和垫款额872.33亿元、2204.11亿元和3014.67亿元,资本充足率11.12%、13.60%和11.25%,营业收入41.49亿元、86.29亿元和152.13亿元,净利润为8.41亿元、1.52亿元和30.51亿元。

业务方面,目前蚂蚁消金信贷业务以“花呗”为主、“借呗”为辅,近年来“借呗”业务占比有所上升,依托支付宝线上平台进行获客,其中“花呗”年化利率根据不同期限分布在 0%~24%;“借呗”的年化利率介于 5.475%~24%之间。

截至 2024 年末,公司自营投放贷款业务余额占比超过 50%;其余为联合贷款,主要与商业银行、信托公司合作,公司出资比例不低于30%。

2022年-2024年,蚂蚁消金不良贷款余额分别为15.2亿元、39.5亿元和55.2亿元,规模逐年增长;同期不良贷款率分别为1.69%、1.74%、1.78%,也呈递增趋势。

在融资方面,评级报告显示,市场融入资金是蚂蚁消金负债的最主要来源,主要包括拆入资金和应付债券,其中拆入资金以银行借款为主,应付债券全部为其在银登中心发行的信贷资产收益权 *** 资金信托计划。

截至 2024 年末,蚂蚁消金市场融入资金余额为2258.40 亿元,占负债总额的比例为 78.49%。从同业借款结构来看,截至 2024 年末,其拆入资金余额为 2100.09 亿元,占负债总额的比例为 72.98%,全部为信用类借款。从借款期限结构来看,蚂蚁消金的同业借款期限集中在1年以内。

为提高融资渠道的市场化运作水平,蚂蚁消金积极拓展同业机构授信。截至 2024 年末,公司已获得120家同业机构授信,授信机构主要包括国有大型商业银行、全国性股份制商业银行和城市商业银行等,授信额度超过 3100 亿元,已支用额度占比在66%左右。

成立初期,由于融资渠道有限,蚂蚁消金持续拓展银登收益权流转等融资方式。截至 2024 年末,公司累计在银行间市场发行信贷资产收益权 *** 资金信托计划 2025 亿元。联合资信表示,整体看,公司目前主要依靠同业借款等方式进行融资,融资渠道多元化程度有待提高。

业内专家表示,发行金融债对蚂蚁消金来说,有三点益处:一是可以降低融资成本,当前市场利率处于历史低位,发债利率区间在1.65%至2.2%,远低于同业借款成本;二是能优化资产负债结构,之前蚂蚁消金72.98%的负债是短期拆入资金,发债可以拉长负债久期,缓解流动性管理压力;三是获得中长期资金支撑业务发展。

此外,获得金融债发行资格本身即是对持牌机构综合实力(包括盈利能力、风险管理及监管合规水平)的权威认证,具备一定信用背书效应,目前业内仅少数头部消费金融公司获此资格,其稀缺性进一步巩固了持牌机构在融资市场的核心竞争优势。

从外部来看,政策环境也支持持牌金融机构通过金融债募集资金。2023年底以来监管放宽了非银机构发债限制,2025年6月央行等六部门还专门发文支持消费金融公司发债。

从行业来看,新经济观察团不完全统计发现,自2025年开年至今,杭银消金、马上消金、海尔消金、中邮消金、中银消金、尚诚消金、宁银消金、蚂蚁消金等8家机构已累计发行了13期金融债,合计募资161亿元。其中马上消金发行了三期,募资30亿元,杭银消金、中银消金、宁银消金均发行了两期。

尽管因招联金融、兴业消金等曾经的发行大户缺席,行业整体的金融债发行量与2024年相比有所下降,但整体上看,机构们通过金融债募集资金的需求依旧旺盛。从资金成本上看,票面利率已普遍低于2%,宁银消金甚至低至1.65%,这一方面是市场利率下行下的必然结果,另一方面则是头部机构的资产质量和市场地位不断受到认可的反映。

对于机构们来说,金融债发行有利于补充中长期、优化资产负债结构,提升消金机构流动性管理水平和抗风险能力,进一步促进主营业务发展,助力提振居民消费,提升普惠金融服务能力。鉴于当前市场环境及资金需求,预计年内会有更多消费金融机构倾向于通过发行金融债券来满足资金需求。