炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

雪涛宏观笔记

美国流动性存量水平依然健康,现在更应关注的是货币政策 *** 效率的问题:如果降息依然难以传导到长端利率,实体经济(制造业、地产等)的复苏力度有限,美国将面临一个流动性充裕,但信用需求不足的宏观状态。

文:国金宏观宋雪涛/联系人钟天

硅谷银行危机至今,美国再无大规模的金融风险暴露,尤其是4月初“解放日”冲击以后,美股不仅收复全部失地,还屡创新高;彼时快速跳升的国债利率和走阔的美元货币互换基差引发的流动性危机担忧并未成真。

修复的背后固然有TACO和FOMO等交易层面的情绪驱动,但充裕的美元流动性是这一切的核心支撑。随着联储进入缩表末期,流动性的走势越发重要;叠加9月底之前约5000亿美元的TGA回补需求,近期市场对美元流动性的担忧也越发增加。

美国流动性存量水平依然健康,风险并不来自于流动性不足,而来自于流动性进一步补充之后,(被迫)脱实向虚带来的更大幅度错配,以及更大风险敞口的暴露。

基于此,现在更应关注的是货币政策 *** 效率的问题:如果降息依然难以传导到长端利率,实体经济(制造业、地产等)的复苏力度有限,美国将面临一个流动性充裕,但信用需求不足的宏观状态。

这将加剧银行系统的资产负债表长久期化趋势,进一步推升资产价格泡沫化水平;两者都将放大资产对利率的敏感程度、同时积聚更大的流动性风险。

我们抛开总储备金水平和隔夜逆回购等简单的流动性指标,深入银行系统层面分析:从超额准备金水平、整体准备金分布、回购市场的流动性供给结构,以及资产负债表构成等角度来看,美国当前广义流动性的供给能力依然健康,国债增发(TGA回补)本身带来的流动性风险极其有限。

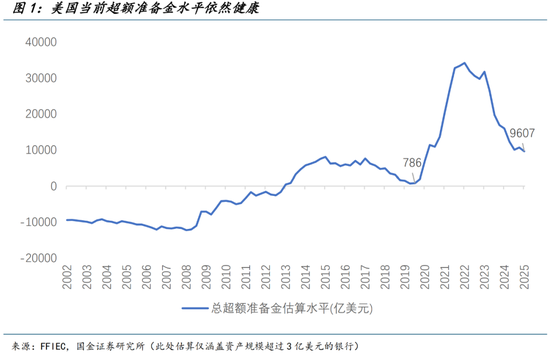

从总量角度看,美国准备金毫无疑问是充裕的(sufficient):当前美国超额准备金仍有约9000亿美元,相较于2019年回购市场钱荒危机时水平(约800亿美元)相距甚远,甚至高过了疫情前任何单一季度的更高水平。

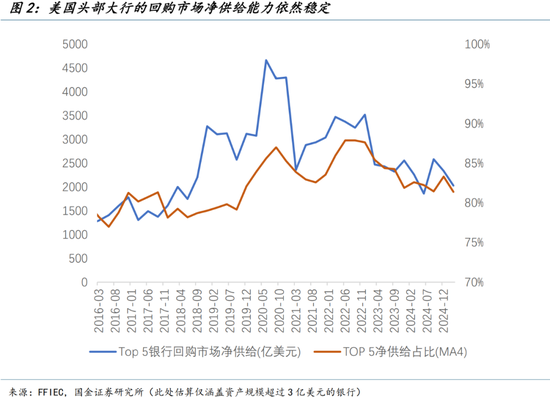

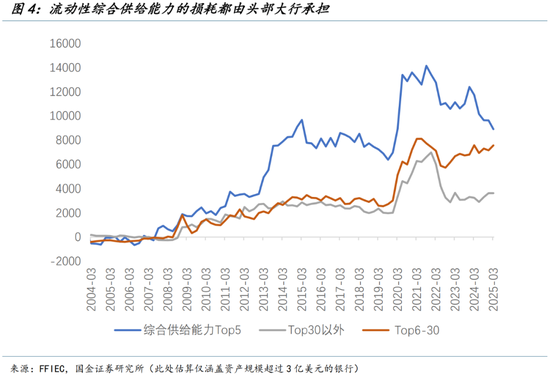

从资金净供给的角度看,传统头部大行在回购市场的流动性供给能力依然稳健,而小型银行(top30以外)尚未转向净需求水平,这些亦与2019年回购危机发生前的资金需求结构形成鲜明对比。

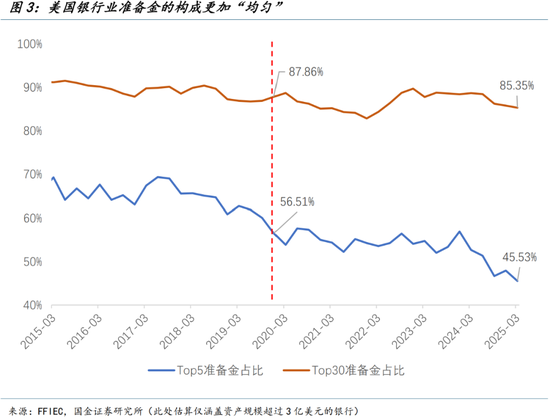

从准备金构成的结构也可以佐证,这一次美联储缩表并未对更脆弱的中小银行带来压力,硅谷银行危机依然是“个例”:缩表对准备金的消耗几乎由前五大银行独自承担,因而整体分布更加均匀,美国整个金融体系亦具备更强韧性。

如果看综合流动性供给能力,即储备金 + 净借款头寸(net lending position),而非简单的“超额”水平,则会更加直观。缩表带来的抽取流动性压力主要体现在头部银行,其余银行(尤其是与硅谷银行类似的 Top6-30 中型银行),提供流动性的综合能力并未恶化。

总的来说,从准备金的总量到分布的结构都指向一个健康的美国流动性水平。

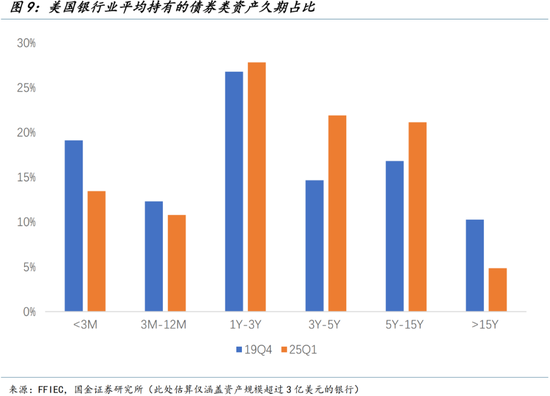

相较于准备金的多寡,我们认为更值得注意的是美国金融系统资产负债表构成的结构性变化,这主要体现在长久期资产对银行资产负债表占用的担忧。

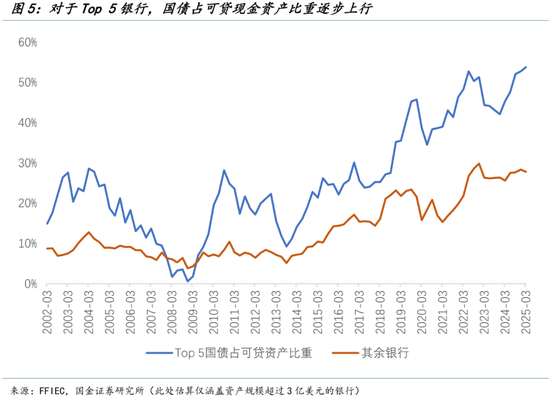

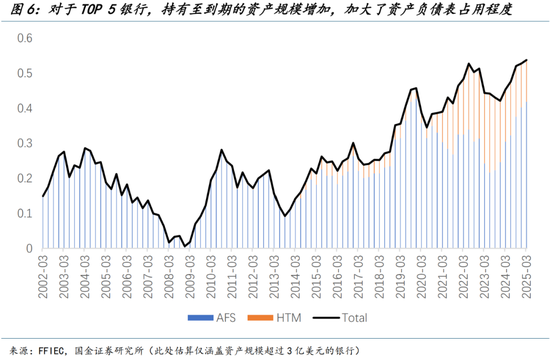

首先是国债占所有可贷资产(Fungible Asset)的比重进一步提升。对于传统大行而言,国债占所有可贷资产的比重增长近8个百分点至53%,且几乎全部来自于持有至到期类别资产(Held-to-Maturity)的占比增加。

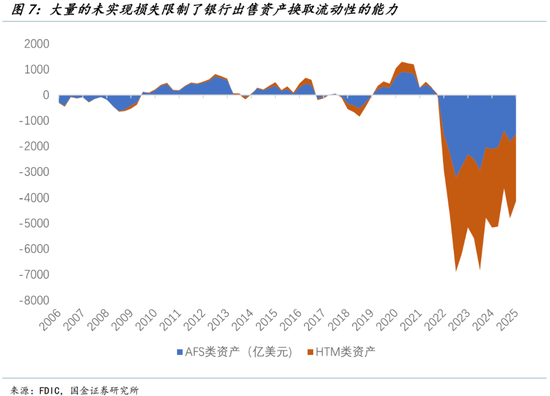

从最新的数据看,美国银行业整体未实现损失共计4100亿美元,其中有约2600亿美元损失来自HTM(持有到期)资产。对于银行来说,这些低利率环境下购买的资产将长期存在于表内,锁住资产负债表的部分信用供给能力。

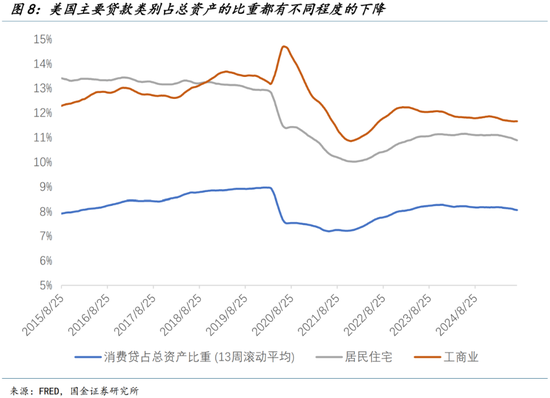

其余非债券类资产的低迷供给(工商业贷款,消费贷款以及居民地产贷款)也被动推升了美国银行业在充足流动性环境下对债券类资产的配置水平;进而带来了更高的平均久期和更大的“利率风险”。

短期看,美国实体经济的贷款利率(需求)与长端美债利率密切相关,联储降息并未有效向长端传递,也难以降低融资成本。例如30年期抵押贷款利率,在联储已经降息100bp的情况下,仍处于6.7%左右,与去年同期持平。

长期看,弱信用亦源自美国“脱实向虚”的趋势并未扭转,所谓的制造业回流效果有限,且难以为继;拜登时期的制造业投资增长都基于大规模财政 *** ,在财政 *** 退坡乃至取消后,实体经济(制造业)的投资回报率并不具备吸引力。

简而言之,美国流动性存量水平依然健康,更应关注的是货币政策的 *** 效率。观察的阵眼是降息从短端向长端的传导幅度,潜在的曲线形态变化将产生两方面影响:于内是 *** 实体经济需求的能力,于外是美国债务成本的缓解程度。

这同时也意味着,如果降息依然难以传导到长端利率,美国将面临一个流动性充裕,但信用需求不足的宏观组合。这将加剧银行系统的资产负债表长久期化趋势,进一步推升资产价格泡沫化水平;两者都将放大资产对利率的敏感程度、同时积聚更大的流动性风险。

风险提示

特朗普的政策不确定性加大;全球经济在关税越发明确的情况下受到更大影响;技术突破带来制造业回流加剧

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。