在A股市场沪指强势创出十年新高的背景下,权益类基金本被寄予为投资者捕捉经济增长红利的厚望。然而Wind数据显示,在过去十年间(2015年8月19日至2025年8月19日),全市场仍有154只基金(只含主代码)收益为负,其中权益类产品占到91只。这批产品历经多轮市场周期仍未能修复净值,甚至部分仍处于深跌状态。

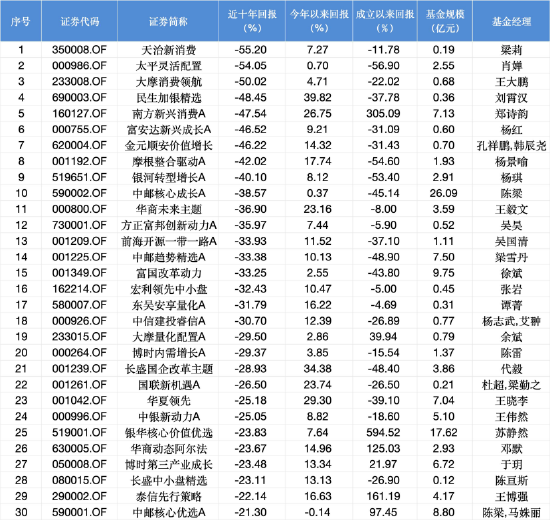

近十年权益类基金跌幅TOP30 数据来源:Wind 截止至20250819

近十年权益类基金跌幅TOP30 数据来源:Wind 截止至20250819从单只产品看,天治新消费以-55.2%的十年回报位居跌幅榜首,该产品规模已萎缩至0.19亿元,自2011年成立以来仍亏11.78%,其二季度重仓股集中在医药板块,包括、、、等。

太平灵活配置以-54.05%的收益紧随其后,成立以来总回报为-56.9%,重仓股覆盖美的、格力等消费龙头。大摩消费领航同样跌幅超过50%,尽管成立以来仍实现22.02%的正收益,但重仓结构亦偏重于消费和医药行业。

此外,民生加银精选、南方新兴消费A、富安达新兴成长A等6只产品十年回报跌幅超过40%,其中摩根整合驱动A与银河转型增长A自成立以来净值已遭腰斩。

另有中邮核心成长A、华商未来主题、富国改革动力等9只基金同期跌幅超过30%,诸如中邮核心成长A规模仍达26亿元,显示出“规模幻觉”与业绩持续弱势之间的背离。

从类型角度看,灵活配置型基金在亏损榜单中占比接近一半。该类基金本应具备较强的资产灵活调整能力,尤其在震荡市中发挥防守优势,但诸如天治新消费、太平灵活配置等产品却未能展现应有的风控能力。与此同时,偏股混合型和普通股票型产品中也分别有11只和3只上榜,表明单纯保持高权益仓位并非应对市场波动的有效策略。

更值得警惕的是,这批绩差基金中多数规模持续缩水,如长盛中小盘精选仅余0.12亿元,天治新消费0.19亿元,另有大摩消费领航、东吴安享量化A等十余只产品规模已低于1亿元,清盘警报频频响起,明显遭遇投资者持续赎回。尽管中邮核心成长A、银华核心价值优选仍保有超26亿元、17亿元以上规模,但其持续亏损仍在不断侵蚀投资者信任。

从管理维度看,这些长期业绩表现落后的产品,普遍存在基金经理频繁更迭的现象,投资策略缺乏连续性,进而导致业绩持续疲软。例如,太平灵活配置在十年内先后更换8位基金经理,人均任职年限2.41年。

数据来源:Wind 截止至20250819

数据来源:Wind 截止至20250819民生加银精选则在十五年历程中经历了12任基金经理,人均任职年限1.45年。人员稳定性严重缺失,投资主线难以延续,直接影响了产品的长期表现。此外,不少产品以“新兴成长”“改革动力”“转型增长”等主题为定位,却在相关板块退潮后未能及时调仓,被动延续颓势。

数据来源:Wind 截止至20250819

数据来源:Wind 截止至20250819尽管民生加银精选、长盛国企改革主题、华夏领先等部分基金今年以来业绩出现阶段性反弹,回报分别达到39.82%、34.38%和29.30%,但其成立以来的总回报仍深陷负值区间,分别为-37.78%、-48.40%和-39.10%。短期回暖是否意味着真正走出低谷,能否持续扭转长期颓势,仍需后市进一步观察。

综合来看,即便处于长期向好的资本市场,基金产品也并非必然带来回报。对投资者而言,选择基金更应远离短期业绩躁动与热门概念包装,回归长期业绩稳定性、策略清晰度与管理团队凝聚力的核心考量。只有如此,才有可能真正实现长期布局、价值共赢。